Per qualche blocco psicologico incomprensibile, anzi no comprensibilissimo se si fa riferimento al rapporto attuale industria e distribuzione, quest’ultima sembra riottosa ad adottare nuove metriche per dimensionare i fenomeni che essa stessa sta creando.

Quello di maggior interesse è certamente costituito dall’evoluzione delle Marche Private.

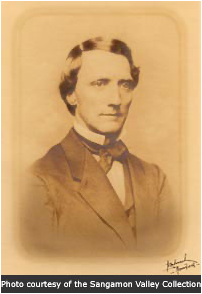

Questa strategia, che risale agli store J. W. Bunn & Co., (Springfield -Illinois) nel 1840, prese avvio perché Jacob Bunn, il cui avvocato era Abraham Lincoln, ritenne di omaggiare i suoi amici dando i loro nomi ai suoi caffè. Ed ecco, allora, il Lincoln coffee, il Mary Todd coffee e da qui altri nomi di fantasia come Wish-bone, Recipe, Golden Age, Cap, Old Timer, e Bunny (il suo soprannome). Poi altri retailer scoprirono il vantaggio derivante dalla imitazione dei prodotti confezionati che, verso la fine del XIX secolo, grazie alla prima massificazione e al sostegno pubblicitario, entravano nel primo stadio della maturità del ciclo di vita del prodotto.

La marca privata, grazie all’ incentivo utilitaristico di un prezzo minore, incentivo molto più consistente che non il diminuito beneficio derivante dall’abbandono della marca leader, per decenni godette dei profitti apportati dai cosiddetti “me too”.

La presenza delle PL, naturalmente ebbe una visibilità crescente all’interno dell’informazione per il marketing industriale, e la sua crescita venne progressivamente colta dalle statistiche descrittive riassunte nelle Quote di Mercato.

Esse furono e sono semplicemente la percentuale di vendite a valore e volume delle PL rispetto al totale del mercato, definito secondo le classi di prodotto e le categorie.

Questo dato, racconta qual è la parte di fatturato che viene sottratta progressivamente nel tempo, ai prodotti di marca (ma pur sempre oggetto di produzione industriale).

Io ritengo, allora, che oltre a questo dato sia e utile, se non indispensabile per i retailer introdurre altre metriche, come quella riportata nella tabella che segue e che riporta i dati di una certa insegna.

Essa è un primo passo per capire quale sia realmente il peso che assumono le MDD nelle dinamiche del grocery e con quale velocità progrediscono.

Essa è un primo passo per capire quale sia realmente il peso che assumono le MDD nelle dinamiche del grocery e con quale velocità progrediscono.

Premessa – I retailer non sono interessati a dimensionare il mercato nel suo insieme; bensì vorrebbero conoscere la loro Share of Wallet (anche se, allo stato attuale, non la sanno ancora calcolare).

Cioè, vorrebbero capire e quantificare quante vendite potrebbero cogliere data la spesa complessiva dei LORO clienti. Poco importa sapere quanto spendono coloro che essi non possono neanche raggiungere!

Il primo passo allora è calcolare la quota di vendite di una certa merce nei negozi trattanti, per poi confrontarla con il dato di altri.

Rispetto all’industria, che deve distribuire nella maniera più ampia possibile il proprio prodotto ovunque sia possibile e indipendentemente dalle sue diverse rotazioni, un retailer metterà a scaffale la propria PL, solo se essa è un alto vendente, ovvero se ruota adeguatamente. Le MDD non hanno il problema di prendere polvere!

Ulteriormente, i retailer hanno il vantaggio della segmentazione. Cioè: non sono obbligati ad offrire un’ampia gamma di referenze, ma solo quelle che vendono di più!

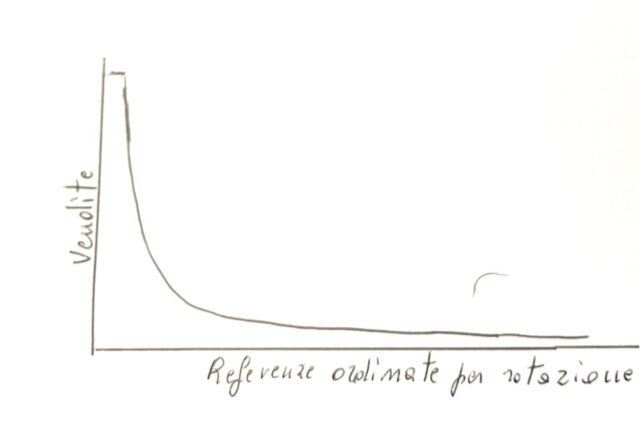

Facciamo un esempio: i sughi pronti. L’industria sta accrescendo le referenze per mettere in atto la “mass customization”, ovvero cogliere le più sofisticate esigenze dei consumatori potenziali.

Ne discende che le vendite seguono un modello a decadimento esponenziale, … sempre, sia che allunghiate la coda sia che la restringiate, sia a livello di catena, sia a totale mercato. Allora, se l’industria toglie referenze perde vendite, se ne aggiunge le vendite aumenteranno con legge esponenziale.

I retailer non sono obbligati a produrre referenze basso rotanti, ma solo quelle alto rotanti. Il “sugo di pomodoro piennolo con origano siciliano speciale per pizza alla marinara” vende il 3% dei sughi? Non lo produco! Il sugo San Marzano vende il 20%? Questo lo metto a scaffale!

Risultato

Se io calcolo la quota delle MDD sulle singoleclassi di prodotto presenti nei punti di vendita i dati che emergono sono ben diversi dalle quote di mercato. E sono quelli VERI della tabella fornita da un retailer VERO, sopra riportata.

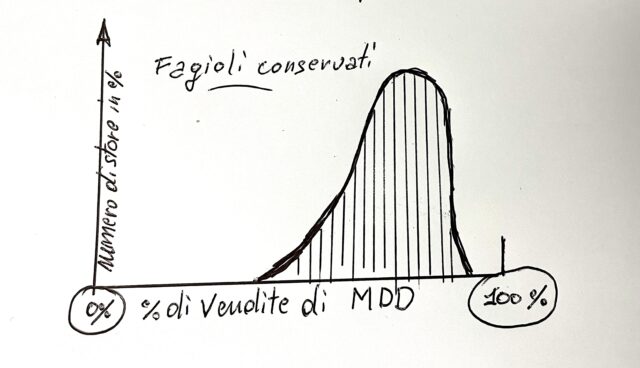

Allora, se negozio per negozio, io raccogliessi un dato analogo potrei descrivere il fenomeno con una distribuzione di frequenza simile a questa:

Cioè dedurrei che la capacità di produrre e vendere dei retailer un certo prodotto varia tra l’X% e l’Y%.

Ma se poi volessi vedere netto-netto qual è la capacità della distribuzione di sostituirsi all’industria potrei paragonare le vendite a parità di referenze (cioè di gusti, di ricettazione, ecc.) e il dato sarebbe ancora più alto.

Conclusione. Ogni ragionamento economico dipende e si sviluppa secondo la raffigurazione mentale di ciascun soggetto interessato a svilupparlo. Pertanto, che cosa deduco dalla semplice tabella dei dati veri riportata sopra? Purtroppo, non ho più spazio, per raccontarlo.