Con una metafora piuttosto forzata, potremmo dire che, così come al centro degli scambi energetici di una galassia c’è un buco nero che assorbe continuamente la massa che lo circonda, , egualmente al centro degli scambi economici di una “galassia di stati” come l’Unione Europea e gli USA, esiste un entità che assorbe debiti ed emette moneta.

La Federal Reserve e la BCE, infatti, attraverso le cosiddette “operazioni di mercato aperto” o “quantitative easing”, acquistano Titoli del Tesoro dei vari stati e addirittura obbligazioni di altre istituzioni in cambio di dollari o euro che accrescono la base monetaria.

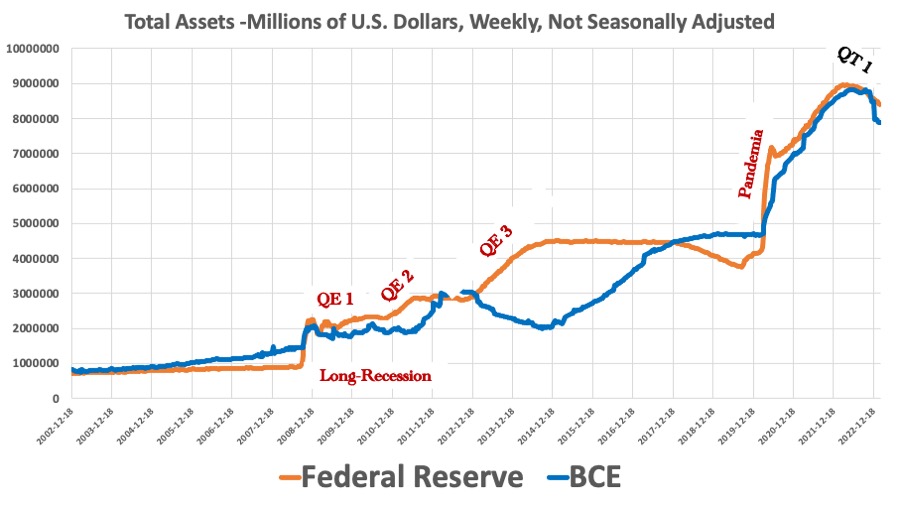

Pertanto, il futuro a breve della congiuntura positiva o negativa che sia dell’economia italiana, è contenuto nelle due “piegoline” evidenziate nel grafico che racconta l’andamento di asset posti a riserva dalle due banche centrali.

Il significato delle due linee è chiaramente percepibile. Sino alla drammatica situazione creata dallo scoppio della bolla speculativa del 2007-08, l’intervento della Federal Reserve e della BCE appariva “neutrale”, poiché detenevano costantemente, attorno ad 1 trilione di dollari ed euro.

Con la drammatica recessione con cui iniziava la Presidenza Obama e poi la chairmanship del Financial Stability Board della Bce, di Mario Draghi, iniziava l’attivismo delle banche centrali con il QE1

Iniziava così la pratica di mettere a riserva quantità crescenti di asset rastrellate sul mercato, iniettando, in questo modo, moneta nei circuiti economici nazionali e internazionali. L’andamento della BCE appare più ondivago e trattenuto. Quello della Fed appare improntato ad una politica monetaria molto espansiva costituita dal QE2 e dal QE3.

Poi venne la pandemia che ottenne come risposta sul piano monetario un altro enorme incremento degli asset detenuti a riserva, prima negli Usa e con lieve ritardo in Europa. Si arrivò così alla cifra record di circa 9 trilioni di dollari e di euro, che si rapportavano (più o meno) a 21 trilioni di dollari e 17 trilioni di euro dei rispettivi PIL.

Secondo alcune teorie, l’enorme massa monetaria creata dall’aumento della sua base è la causa principale dell’inflazione, la quale, partendo dagli investimenti e dai sussidi alle famiglie, nonché dalla tenuta dei salari, si è diffusa osmoticamente sino ai prodotti finali di Largo Consumo.

Tuttavia, la cosa che ci interessa di più è la “piega presa” dai recenti avvenimenti! Cioè l’inversione della politica delle banche centrali, che hanno cominciato a vendere o a non rinnovare l’acquisto degli asset a riserva. Detta brutalmente, non comprano più debito!

La diminuzione delle riserve, significa, per varie ragioni l’avvio di un Quantitative Tightening che per mille ragioni si traduce in un innalzamento dei tassi di interesse e, soprattutto, in un peggioramento delle aspettative degli operatori finanziari, industriali e infine delle famiglie.

Oggi, stiamo scoprendo: a) che il bonus 110% all’edilizia e il corollario di altri incentivi hanno prodotto un buco del Bilancio da colmare; b) che la possibilità di continuare ad erogarlo non esiste; c) che non lo si può finanziare perché le presse per “stampare la moneta” che ci servirebbe, stanno a Francoforte, dove sono ferme e sotto chiave.

Conseguentemente, si sta avviando un ciclo edilizio negativo, con tanti effetti che si diramano: dalla disoccupazione aggiuntiva, ai mancati effetti di ricchezza immobiliare e addirittura alla riallocazione delle spese delle famiglie per rimediare alle mancate sovvenzioni ed infine il mood pessimista che sempre incide sulla propensione ad investire e a produrre.

Difficile, allora, che le banche centrali si fermino dove sono arrivate sinora.

La monetizzazione del debito negli USA e in Europa non può proseguire e men che meno aumentare, poiché un’altra eventuale ulteriore emergenza, affrontata con un altro QE, porterebbe a squilibri gravi della solidità e della credibilità della politica monetaria e dei mercati finanziari.

Per potersi riservare la possibilità di futuri interventi straordinari occorre alleggerire notevolmente le riserve delle banche centrali, oppure veder crescere il PIL (al netto dell’inflazione) a tassi mai visti. Improbabile!

Nulla di buon dunque all’orizzonte, ma continueremo a seguire la “piega” che prenderanno i prossimi avvenimenti.