Il prof. Clayton Christensen se n’è andato troppo presto, ma ci ha lasciato un lascito prezioso: una sua elaborazione teorica che spiega come mai aziende di successo che sono riferimenti emblematici di certe industrie, aziende da lungo tempo profittevoli, si trovano, ad un certo momento, a essere infastiditi o addirittura impotenti verso nuovi concorrenti che, in anni precedenti, furono ignorati o guardati con sufficienza.

Eurospin è un enigma, avvolto nel mistero (per usare una celebre frase). Riservati sino all’estremo, i suoi manager non danno interviste. Non partecipano ad eventi in cui dovrebbero parlare di sé. Disdegnano persino i riconoscimenti come il CX Store Award che, lo scorso aprile, ha testimoniato il fatto che, in Sicilia, Eurospin sia divenuta l’insegna con il Miglior Rapporto Qualità/Prezzo. Insomma, l’importante è che non si parli di loro, né bene, né male.

Tuttavia, a fine 2022, la quota di mercato di Eurospin, certificata dalla Guida Nielsen, sfiorerà il 7% (e si tenga conto che essendo i suoi prezzi mediamente più contenuti, il suo fatturato ne risente per difetto). Dunque, il dato si avvicinerà a quello delle insegne storicamente leader del settore grocery. La conclusione è che Eurospin è la vera sorpresa dei tempi recenti e che può essere considerato un vero e proprio disruptor, almeno nell’accezione del prof. Christensen.

Un richiamo teorico

“Disruption” (che in inglese non significa “distruzione”, ma “rottura di un ordine”) descrive un processo in base al quale un’azienda più piccola, con meno risorse e poca immagine, è in grado di sfidare con successo le attività consolidate degli “incumbent”, ovvero le aziende dominanti il mercato.

La spiegazione parte dalla constatazione che i leader storici si concentrano sul miglioramento dei propri prodotti e servizi, cercando di soddisfare i clienti più esigenti e meno fedeli. E lo fanno bene. Ce la mettono tutta. In breve, si dedicano al core-business che è la componente maggiore del loro fatturato e dei profitti; quel core-business conteso da concorrenti storici, ben conosciuti. Tuttavia andrebbe tenuto presente che:

Quality Is More Than Making a Good Product

come hanno scritto Hirotaka Takeuchi John Quelch sulla Harvard Business Review.

Gli incumbent si affidano ai migliori manager sul mercato, uomini dalla lunga esperienza e con una brillante carriera. In parole semplici, i leader sono focalizzati sul business-as-usual non perché manchino di visione o di intelligenza strategica, ma per la semplice ragione che sono obbligati a mantenere quell’equilibrio tra costi e profitti che gli azionisti danno per scontato.

Pensate ai grandi retailer italiani. Non sono forse, ciascuno per le proprie giustificate ragioni, vincolati a preservare e sviluppare ciò che geniali personalità hanno costruito in tempi più o meno lontani? Non sono forse obbligati a muoversi nel solco di una continuità che sarebbe rischiosissimo interrompere bruscamente?

I nuovi entranti, invece, iniziano col prendere di mira con successo i segmenti trascurati dai leader in quanto sono gestiti secondo le loro formule collaudate, talmente efficienti da non lasciare spazio a ristrutturazioni radicali. In questo modo, i disruptor ottengono un punto d’appoggio su cui far leva, offrendo una soluzione diversa, basata su una funzionalità o una qualità differente e un prezzo percepito (!) come minore. In pratica, seguono il noto principio americano di

“eccellere in una cosa” e fare abbastanza bene le rimanenti.

Eurospin, di cui non so nulla, sembra, osservando i dati e frequentando i punti di vendita e interrogando i clienti, aver trasferito questo concetto al suo reparto ortofrutta. Infatti, attualmente vanta, a totale Italia, la maggior percentuale di famiglie italiane che ravvisano nella sua offerta di frutti e ortaggi il Miglior Rapporto Qualità/Prezzo. Lo dice il 15% del totale delle famiglie Italiane. Può sembrare incredibile, dati il numero e la dimensione dei suoi punti di vendita, ma è così. È inconfutabilmente così. Ogni anno di più.

Se consideriamo, inoltre, il fatto che il Reparto Ortofrutta è quello ritenuto più importante ai fini della scelta di un’insegna (lo dice il 59% delle famiglie) risulta chiaro quale sia stata la leva posta al centro del suo nuovo business model.

I disruptor evolvono

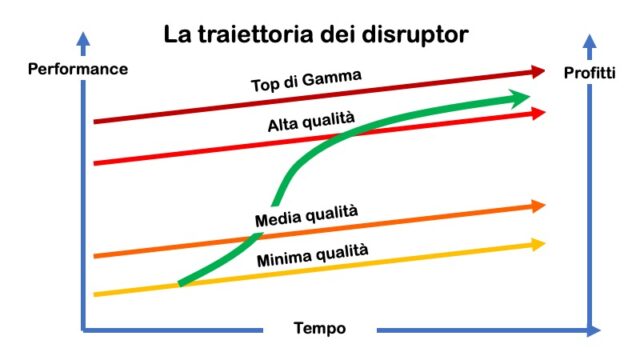

Il prof. Christensen ci ha spiegato ulteriormente che i “disruptor”, dopo una fase preliminare, si spostano poi verso l’alto lungo l’asse della, qualità e del servizio, offrendo le prestazioni richieste dai clienti dei leader storici, ma (!) preservando i vantaggi che hanno determinato il loro successo iniziale, grazie ad un business model ridisegnato.

Secondo Joseph A. Schumpeter l’innovazione si esprime con nuovi risultati percepibili attraverso:

- un nuovo bene

- una migliore qualità di un bene,

- un nuovo metodo di produzione,

- un nuovo mercato,

- una nuova fonte di approvvigionamento,

- una nuova struttura organizzativa.

Eurospin, secondo me, ha innovato applicando, principalmente, i punti 1 (solo proprie marche private); 5 (costruzione di una propria supply chain) e 6 (una sua organizzazione essenziale ed efficiente).È importante notare poi che, facendo leva sull’ortofrutta, Eurospin ha agito con coerenza (americana) dedicandosi a migliorare, secondo i dati degli ultimi 2 anni, il suo reparto Macelleria (il secondo più importante per la clientela italiana) conquistando altri due punti percentuali di Goodwill.

La disruption è iniziata proprio in questi due settori difficili

per i grandi retailer storici e per due ragioni.

Due tipi di reazione degli incumbent

In un primo caso, le offerte degli incumbent (cioè i leader) che avvertono il pericolo reagiscono spesso migliorando i requisiti di prodotti che già soddisfano i clienti, e che però non giustificano prezzi anche leggermente più alti. Nel tentativo di far meglio gli incumbent aprono le porte al disruptor che, dopo essersi concentrato inizialmente nell’impegno di dare ai clienti attenti al prezzo un prodotto “abbastanza buono”, inizia a copiare l’offerta di più alto livello.

I leader introducono le uve seedless in controstagione? Il disruptor li segue quanto basta, sempre con un vantaggio di prezzo. Si consolida la tendenza vegana, o il no-gluten? Il disruptor offre boccate d’ossigeno a produttori specializzati che debbono crescere e fatturare senza tante premesse. E così per le carni pregiate di importazione e tante altre referenze.

Insomma, i modelli di business davvero dirompenti, inizialmente sono sempre considerati inferiori e senza prospettive dal conformismo della maggioranza dei clienti del leader. Non si spiegherebbe altrimenti il fenomeno Acqua & Sapone e Tigotà, ad esempio: altri ben noti e affermati “category killer”.

I clienti invece notano che esiste una nuova offerta meno costosa e, pur tra mille dubbi, cominciano a prestare attenzione alla qualità dell’assortimento, che, dato il basso profilo della nuova insegna, supera generalmente gli inevitabili preconcetti al riguardo. Ciò detto, accade che i clienti aumentino la frequenza degli acquisti e rivedano la gerarchia delle preferenze, cominciando a dare per scontata una certa convenienza di prezzo date le loro abitudini, del nuovo entrante.

Il leader, si trova impotente nel richiamare i clienti infedeli che da insegna preferita cominciano a considerarlo un’insegna di servizio, certo comoda a casa, certo con delle grandi promozioni di tanto in tanto, ma non più quella preferita per la qualità e il prezzo.

Dall’indagine del CX STore Award 2022-23 deduciamo che i clienti di Eurospin che la scelgono come loro preferita, lo affermano in base a questi

3 concetti

| Italia | Eurospin | |

| A parità di prezzi, LA QUALITÀ OFFERTA È SUPERIORE alle altre | 38,0% | 36,7% |

| A parità di qualità offerta, I SUOI PREZZI SONO INFERIORI agli altri | 39,8% | 39,3% |

| SIA LA QUALITÀ SIA I PREZZI SONO MIGLIORI delle altre insegne | 23,4% | 22,6% |

Come si può notare la percentuale di coloro che ne apprezzano in primis i prezzi più bassi non si discosta dalla media nazionale.

Il secondo caso di reazione dei leader di mercato che prendono atto della minaccia ineliminabile del disruptor, consiste nel controbatterlo sul suo stesso terreno. Nel caso della distribuzione grocery, la risposta più frequente è stata l’investimento nei prodotti di primo prezzo. Il risultato, però, non si è rivelato efficace ed efficiente perché i clienti amano i prezzi bassi, ma non transigono sulla qualità qualunque siano i criteri con cui la concepiscono. I primi prezzi non richiamano i clienti infedeli; non apportano profitto; assorbono risorse preziose.

Ne discende che il potere di mercato del disruptor aumenta e ciò gli consente di rafforzare la sua forza contrattuale negli acquisti, di adattare l’organizzazione con cui gestisce il suo sviluppo e di investire nel marketing e nella comunicazione. È indubbio che la campagna della “Spesa Intelligente” dei clienti divenuti tutti degli Einstein, sia una delle più riuscite e a maggior impatto.

Come mostra il grafico ben noto e utilizzato per spiegare il concetto, il disruptor parte dal basso e cresce più velocemente del grande competitor ed entra anche nei segmenti di mercato posizionati più in alto, aggiungendo contributi preziosi al proprio fatturato.

Gli incumbent si trovano in una crisi endemica, l’impegno richiesto per contrastare il competitor è grande, il ritorno scarso, rischio di rivedere l’organizzazione troppo grande. È il famoso effetto della rana che non si decide a saltare fuori dall’acqua progressivamente più calda. Le teorie circa questo fenomeno si affastellano, ma come verificarle?

Una nuova metrica

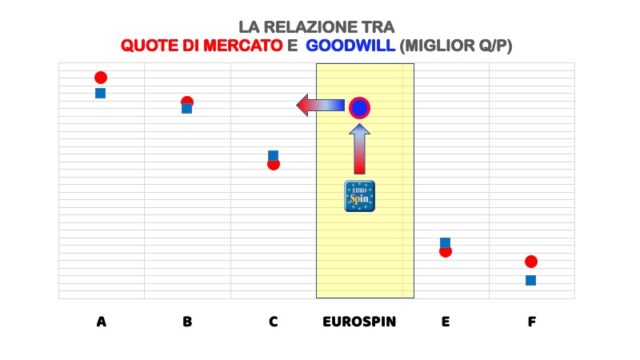

Ritengo, invece, che vi sia, in aggiunta a tutto ciò, un reale contributo esplicativo grazie alla metodologia adottata dal CX Store Award; un contributo che si coglie immediatamente dal grafico sottostante.

Se a) disponiamo sull’asse delle ordinate le quote di mercato delle varie insegne, così come le calcola e le comunica Nielsen nella sua Guida e b) se disponiamo analogamente i dati corrispondenti del Goodwill Assoluto (la % di famiglie che attribuiscono all’insegna il Miglior Rapporto Qualità/Prezzo), allora osserviamo che c) esiste tra di essi una forte correlazione. Fa eccezione però il caso di Eurospin. Il suo Goodwill è abnorme e si discosta notevolmente dalla quota di mercato.

In breve, Eurospin gode di una “reputazione” molto più ampia della sua dimensione economica

circa 6 punti percentuali in più. Il suo Goodwill è quasi il doppio della quota di mercato.

Tradotto in parole semplici questo vuol dire che (anche grazie alla sua straordinaria comunicazione) l’immagine dell’insegna è tale che ogni nuova apertura viene accolta da un mood curioso e favorevole.

Concludendo

Eurospin sembrerebbe ripetere a suo modo il modello inarrivabile della statunitense Trader Joe (che paradossalmente appartiene al rivale Aldi). Infatti, semplificando all’estremo, i cardini di quel business model si riassumono così.

A) un assortimento limitato e standardizzato di item alto rotanti;

B) la quasi totalità di marche private (di insegna per TJ, di fantasia per Eurospin);

C) essenzialità del punto di vendita comunicata ai clienti come risparmio dei costi trasferito loro;

D) gestione della supply-chain secondo particolari trade-off dei fornitori;

E) nessun ricorso al credito (nel caso di TJ; in quello di Eurospin non lo so!) e crescita programmata;

F) Comunicazione ironica e tagliata sul target di riferimento.

Quest’ultimo punto è importante. Trader Joe ha posto al centro un pubblico “overeducated & underpaid”, cioè quegli ampi strati di classi medie che aspirano ad avere i benefici del consumismo, ma ritengono di non essere retribuiti come meriterebbero. Essi scelgono pertanto di acquistare prodotti di largo consumo, “intelligentemente”, guardando all’essenzialità così da poter allocare il loro reddito (sempre scarso) ad altri consumi collocati più in alto nella scala di Maslow.

Eurospin segue la stessa traccia e mentre tutti i guru, gli esperti e gli opinionisti la definiscono un discount, in realtà è un “lifestyleprice-impact store”, cioè un formato di vendita tagliato su uno stile di vita ad impatto sui prezzi. Che poi ci vada dentro anche l’immigrato extracomunitario, come notano gli osservatori più superficiali, non costituisce un fatto importante. Il livello di reddito non c’entra.

Se infatti prendiamo la distribuzione del “reddito soggettivo”, quello che conta davvero, quello a cui la famiglia ritiene di appartenere se deduce che Eurospin non è un supermarket per i meno abbienti.

| Reddito | Italia | Eurospin |

| Basso | 9,7% | 11,1% |

| Medio-Basso | 26,5% | 27,9% |

| Medio | 55,7% | 54,3% |

| Medio-Alto | 7,5% | 6,1% |

| Alto | 0,6% | 0,5% |

Eurospin tende, insomma, a diventare come Trader Joe, il “Grateful Dead” del retail italiano, cioè analogamente alla celebre band psichedelica punta a sviluppare un business che si basa sulla fedeltà dei clienti. I “Grateful Dead” hanno guadagnato di più dopo aver cessato l’attività che non prima perché le “Dead Heads”, cioè i fans del gruppo si sono riuniti in clubs, hanno affollato i reunion concert, hanno collezionato dischi, cimeli e merchandising con un affezione insuperata.

Certamente, in Italia esistono altri “Grateful Dead” del retail, come Coop (con i suoi soci) ed Esselunga (con i suoi programmi fedeltà) che hanno un grande Goodwill (questo senza far torto ad altri). Però il loro Goodwill è sostanzialmente in linea con le loro quote di mercato, a differenza del soggetto di quest’articolo: Eurospin. Concludendo, è sempre più indubitabile che la diagnosi e l’ammonimento del prof. Clayton Christensen a comprendere bene la natura e le potenzialità dei vari outsider, meritino la più grande attenzione e che la loro translazione nel caso di Eurospin, costituisca un ottimo caso da studiare.

(Alla stesura di questo articolo ha contribuito Loris Tirelli)